近日,蚂蚁花呗消费信贷ABS和京东金融互联网保理业务ABS相继在上交所挂牌。在此之前,分期乐和米么金服分别与众安保险合作,成功实现场外ABS融资。加上蚂蚁金服、京东金融、宜信等近一两年多次发行的ABS,ABS已成为互联网金融公司的新宠。笔者将在本文探讨:到底是何原因,使ABS受到互联网金融公司的青睐?

一、什么是ABS

ABS(Asset-Backed Securitization)即资产证券化,是一种类债权的可交易证券——以基础资产(特定资产组合或特定现金流)为支持,以类似债券的形式发放,形成的一种可交易证券。根据交易场所的不同,本文将ABS分为场内ABS和场外ABS。场内ABS是指在上海证券交易所、深圳证券交易所和全国银行间债券市场交易的ABS,场外ABS是指主要在地方金融资产交易中心和互联网金融平台进行交易的ABS。

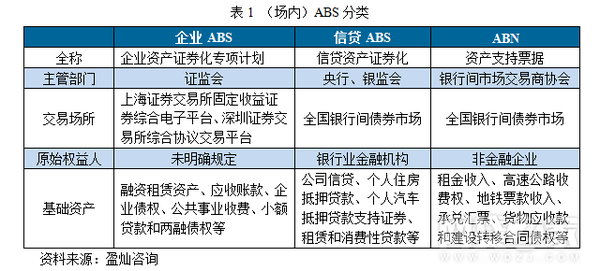

(1) 场内ABS

场内ABS是在上海证券交易所固定收益证券综合电子平台、深圳证券交易所综合协议交易平台和全国银行间债券市场挂牌的ABS,分为企业ABS、信贷ABS和ABN。蚂蚁金服、京东金融、宜人贷等发行的ABS属于企业ABS。

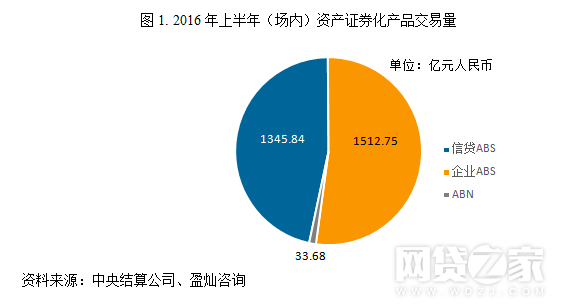

2016年上半年,全国共发行资产证券化产品2892.27亿元,其中企业ABS发行1512.75亿元,同比增长196%,占发行总量的52%;存量3431.04亿元,同比增长274%,占市场总量的39%,增长态势十分明显。

(2)场外ABS

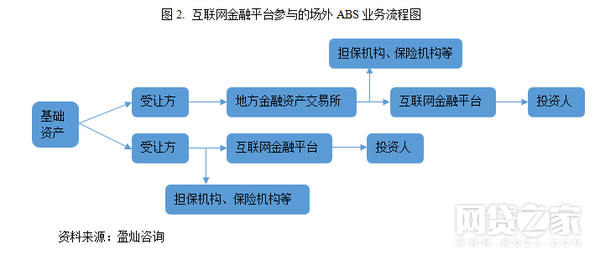

场外ABS是借助地方金融资产交易所、互联网金融资产交易平台和P2P网贷平台等,脱离传统的银行间市场和交易所市场开展的资产证券化业务。互联网金融公司参与场外ABS最常见的模式如图2所示,拥有基础资产的公司,将基础资产转让给受让方,再由受让方发起证券化需求,互联网金融平台将这些债权在线上分割成份额化的产品销售,担保机构承诺回购相应债券。更多时候,产品在互联网金融平台发售前,还会先到地方金融资产交易所将产品登记挂牌,由相关公司摘牌,再将资产对接到平台销售。

二、互联网金融公司发行的ABS

(1) 阿里、京东、宜人贷和分期乐发行的场内ABS

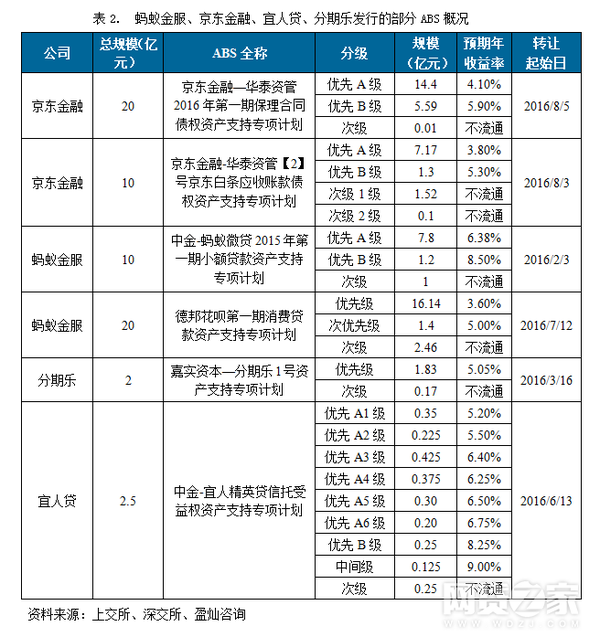

从融资规模来看,单个企业ABS的规模在亿元至数十亿元之间,蚂蚁金服和京东金融的单个ABS融资金额已达到数十亿元,且总额度可达百亿元。例如,德邦花呗消费贷款资产支持专项计划发行总额度为300亿元,其将分期多次发行。

从基础资产来看,互联网金融公司发行的ABS基础资产主要是个人消费形成的债权、向小微企业发放贷款形成的债权,仅宜人贷的基础资产是信托公司在宜人贷发放给借款人的债权。

从资金成本来看,京东金融、蚂蚁金服、分期乐和宜人贷在上交所和深交所成功发行过的ABS融资成本普遍较低,尤其是评级最高的优先A级ABS的预期年收益率,最低已达到3.60%。值得注意的是,蚂蚁金服和京东金融已在上交所和深交所发行过二十多期ABS,从整体上看,ABS的融资成本在逐步下降。

(2)分期乐和米么金服发行的场外ABS

互联网金融平台直接作为销售平台,或者和地方金融资产交易所对接后作为销售平台,再参与到场外ABS中,是常见方式。铜板街和财猫等是场外ABS的销售平台,蚂蚁金服与天津金融资产交易所则是对接模式中的典型。

近期,互联网金融公司开始作为原始权益人,提供基础资产参与到场外ABS中。今年5月和7月,分期乐和米么金服分别与众安保险合作,发行场外ABS。分期乐和米么金服推出债权资产包,众安保险通过保理公司受让这一资产包并提供增信后对接到资金方。米么金服的么么贷与分期乐相似,为个人借款人提供分期产品,基础资产都是个人消费形成的债权。

三、互联网金融公司热衷参与发行ABS的原因

(1)基础资产总量提升,与部分资产类型契合度高

从现阶段互联网金融公司所推出ABS的基础资产来看,个人消费形成的债权和向小微企业发放贷款形成的债权是主流。这与互联网金融领域极具发展潜力的消费金融领域和供应链金融领域,契合度非常高。

与蚂蚁花呗和京东白条的个人消费形成的债权相同,其他参与消费金融业务的公司,也会产生数量可观的小额分散债权。政策支持、资本追捧,消费金融市场需求旺盛。在未来的一段时间里,随着消费金融这块蛋糕越做越大,各互联网金融公司极有可能增长出大量个人消费形成的债权。优质的个人消费债权,是理想的ABS基础资产。同样,从事供应链金融业务的互联网金融公司,会产生大量向小微企业发放贷款形成的债权,这与蚂蚁微贷ABS的基础资产,从本质上来说是相同的。

(2)融资额度大,资金成本不断下降

有大量符合要求的基础资产只是前提,融资成本普遍较低是吸引互联网金融公司发行ABS的重要原因,尤其是优先级ABS的预期年收益率,已经与商业银行贷款基准利率相当,即使是算上次优先级的预期年收益率,使用ABS进行融资的成本依然处于较低水平。此外,ABS还能解决小贷公司或保理公司表内融资渠道不足的问题,其融资成本小于在互联网金融平台向C端投资人融资的成本。

当然,场内ABS和场外ABS的融资额度有所不同。场外ABS的单期募集规模多在百万元到数千万元之间,少数项目能超过亿元。场内ABS的各项要求更高,单期募集规模在几亿元到几十亿元之间。同时,如果按照深交所和上交所批准的总额度,ABS的融资规模可能达到百亿。例如,京东金融-华泰资管1-5号京东白条应收账款债权资产支持专项计划的总额度为100亿元,德邦花呗消费贷款资产支持专项计划的总额度为300亿元。

(3)行业竞争加剧,公司调整战略规划

互联网金融监管政策频出,行业竞争加剧,一些互联网金融公司已经没有能力做到“资金、资产两手抓”。部分公司将资金端和资产端分离,即将成为一种趋势。现阶段,资金端呈现出明显的马太效应,流量向大型互联网金融公司积聚。这类互联网金融公司在获客和运营方面优势突出,将成为重要的场外ABS销售平台。着力开发资产端的公司,则专心做信贷工厂,向其他合作机构提供资产,配合合作机构将资产打包发行ABS。

值得注意的是,随着机构投资者对互联网金融产品的兴趣增加,ABS认购方将增加,市场对ABS的需求会更旺盛。此前,蚂蚁花呗在上交所挂牌消费金融ABS便获得超额认购,认购机构包括资产管理公司、银行、保险公司等众多机构投资者。

四、ABS面临的考验

ABS优势明显,但不是绝对安全。据媒体报道,国内在今年已出现首个ABS违约案例。基础资产的质量优劣,是影响ABS风险大小最主要的因素。公司需要在大量备选资产中挑选出合格的资产进入ABS资产池,成为基础资产。因此,不适合发行ABS的资产入选,可能导致ABS违约。其次,无论是场内ABS还是场外ABS,增信都是重要的一个环节,如果增信机构实力不足,将无法提供投资人所预期的实质增信效果,即不能避免ABS违约。最后,场内ABS设立SPV(特殊目的公司)旨在隔离风险,场外ABS出于提高效率简化流程的目的,没有设立SPV,一旦违约,法律关系会比较复杂。

五、总结

无论是场内ABS还是场外ABS,多个案例表明,使用ABS融资成为了企业拓宽融资渠道的一种方式。互联网金融公司参与到ABS的途径呈现出多样化,互联网金融公司既可以是ABS的原始权益人,也可以是ABS的销售平台,今后亦有更大的想象空间。由于ABS具有诸多优势,笔者推测,在未来的一段时间里,将有更多互联网金融公司抢滩ABS。

值得注意的是,一方面ABS为融资方提供了低成本资金,另一方面ABS对基础资产质量的要求很高。因此,寻找优质资产,加强风控能力,是绝大部分希望通过ABS融资的公司在开发资产端时需要面临的挑战。

未经允许不得转载:武大金融网 » 阿里京东等互联网金融巨头抢滩的ABS?到底是什么?

武大金融网

武大金融网